Enflasyon birinci çeyreğin meselesiydi. Yatırımcılar artık, Lider Joe Biden’ın önerdiği 2,25 trilyon dolarlık altyapı planının bir kesimi olarak şirketlerin karşılaşabileceği potansiyel vergi artışı konusunda kaygılılar.

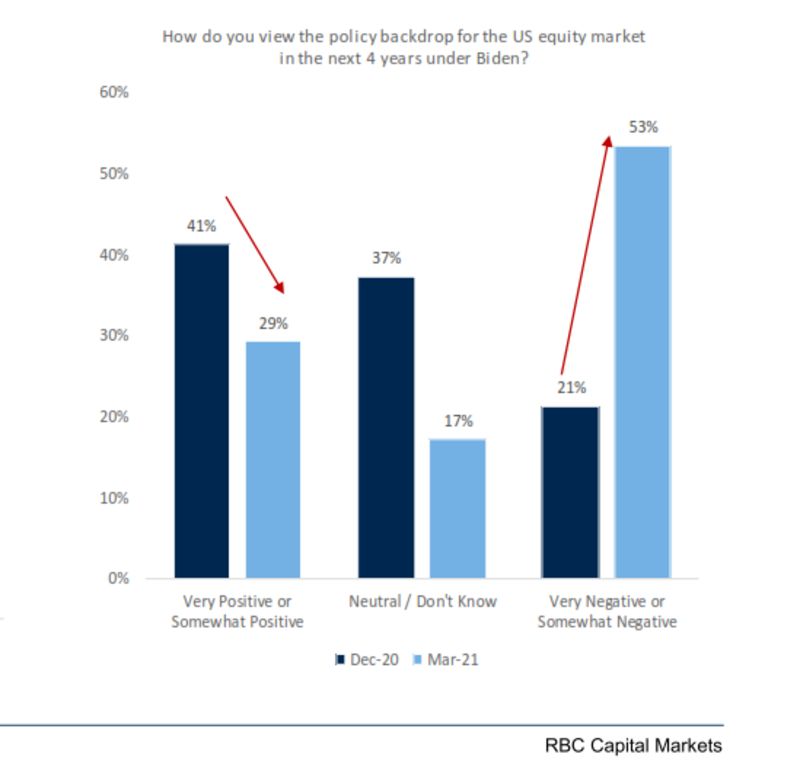

Wall Street, daha Hazine Bakanı Janet Yellen’in çarşamba günü tasarının birtakım kısımlarını ödemek için önerilen yeni kurumlar vergisi yasasını açıklaması öncesinde bile vergi artışlarından şüpheleniyorlardı. Vergi artışı şirket karlarını düşürecek bir değişiklik. Mart ayı sonunda yapılan bir RBC Capital Markets anketi, yatırımcıların %53’ü önümüzdeki dört yıldaki siyaset yerinin biraz olumsuz yahut çok olumsuz olduğunu söylerken, Aralık ayında bu oran yalnızca %21’deydi.

RBC’nin ABD pay senedi stratejisi lideri Lori Calvasina Salı günü yazdığı bir notta, “Vergiler ABD pay senedi yatırımcıları için en değerli şeydir ve vergi siyaseti, uykularını kaçırdıkları şeyler listesinde, para siyasetinin gerisinde lakin enflasyonun önünde 2 numarada yer alır” dedi. “Biden periyodu pay senetlerinin siyaset tabanı artık karamsarlara yanlışsız eğiliyor.”

Biden’ın mali takviye paketleri (1,9 trilyon dolarlık koronavirüs kurtarma tasarısının akabinde gelen çökmekte olan ABD altyapısını güçlendirme) teklifiyle ABD pay senedi piyasasının tüm vakitlerin en yüksek düzeylerine yükselmesine yardımcı oldu. Lakin harcamaları nasıl finanse etmek istediği hakkında daha fazla detay ortaya çıktıkça, pay senedi yatırımcıları iyimserliklerini geri çeviriyorlar.

Beyaz Saray planı, kurumlar gelir vergisi oranının %21’den %28’e yükseltilmesinin yanı sıra, ABD şirketlerinin yabancı karlara nasıl vergi ödediğinin büsbütün yenilenmesi davetinde da bulunuyor. Yellen Çarşamba günü yaptığı açıklamada, on yıl içinde değişikliklerin ABD vergi ağına yaklaşık 2 trilyon dolarlık şirket kârını geri getireceğini söyledi. Bunun yaklaşık 700 milyar doları yalnızca teşviklerin sona erdirilmesi ile kârı denizaşırı ülkelerden kaydırmakla sağlanacak.

Yasa şimdi yazılmadı ve aylardır süren müzakereler sonucunda ortaya çıkacak. Lakin uzmanlar, ortaya çıkacak metnin S&P 500 Endeksi’nin en büyük iki kesimi olan teknoloji ve ilaç şirketlerini büyük olasılıkla sert bir biçimde vuracağını öne sürdüler.

Goldman Sachs Group Inc. stratejistleri geçen ay, Biden’ın 2020 planının tam olarak uygulanması durumunda daha yüksek kurumlar vergilerinin 2022’de S&P 500 kar büyümesini %9’a kadar azaltabileceğini hesapladı.

İdaresinde 1,5 trilyon doların üzerinde para bulunan Prudential Financial Inc.’in baş piyasa stratejisti Quincy Krosby, “Piyasa, mali açıdan canlanan iktisadın faturayı ödemek için gereken vergi artışına karşı kâfi büyüme yaratacağına ikna edilmeli. Her iki mali paketin de fazla düzgün olduğu telaşı daima vardı” dedi.

Engebeli Yol

ABD piyasasında pandemi tabanlarının akabinde yaşanan %82’lik rallinin akabinde yatırımcılar büyük karların sona erip ermeyeceğini sorgulamaya başladılar. BTIG LLC’den Julian Emanuel, son vakitlerde kurumlar ve kişisel vergi oranlarının yükseldiği yılları ekseriyetle düşük pay senedi performanslarının izlediğini kaydetti.

JPMorgan Asset Management uzun vadede olumlu bakarken, global piyasa stratejisti David Kelly önümüzde inişli çıkışlı bir yol görüyor. Vergi artışlarının, grubunun gelecek yıl için kaleme aldığı 2,1 trilyon dolarlık vergi sonrası şirket karının yaklaşık %5’ini yiyebileceğini varsayım ediyor.

Kelly e-postayla gönderdiği yorumlarda, “Daha yüksek faiz oranları, daha yüksek fiyat maliyetleri, yavaşlayan ekonomik büyüme ve potansiyel olarak daha yüksek kurumlar vergilerinden bir darbe göz önüne alındığında, 2022’deki daha fazla kar çok hudutlu olabilir.” dedi. “Bu, bugünün genel piyasa değerlemelerini, 22 F/K ile epeyce yüksek gösteriyor.”

Tekrar de, öteki yatırımcılar teşvikten kaynaklanan büyüme artışının rastgele bir vergi tesirini dengelemek için kâfi olacağını öngörüyorlar.

Yaklaşık 230 milyar doları yöneten Commonwealth Financial Network’ün baş yatırım yöneticisi Brad McMillan, “Statik bazda, önerilen vergi artışları S&P 500 karını varsayımı %8 veya% 9 oranında düşürebilir ve piyasaların endişelenmeye başladığı şey de bu,” dedi. “Yine de dinamik olarak, onlarla birlikte gelen ekstra harcamalar kârı üst itmeli.”

Bloomberg